热点栏目

热点栏目 要点提示:

1、受疫情、量化宽松、衰退等因素影响,国际金价创新高后回落。

2、金币金条投资大增,黄金ETF持仓创新高后回落;央行购金热情放缓。

3、美元相对于人民币、美元相对于欧元均走弱。预计2021年美元企稳。

4、黄金避险功能减弱,在流动性危机中与风险资产一同跳水,吸引力降低。

5、预计黄金需求恢复潜力不大、美元企稳、经济回暖、货币宽松空间有限。

市场展望与投资策略:

2021年,预计金价承压,维持震荡格局。

第一,2021年,黄金需求恢复潜力不大。

第二,2021年,汇率市场,预计人民币略偏强;美元跌势趋缓,逐步企稳。

第三,2021年,货币政策方面,全球宽松格局延续,但利率下行空间有限。

第四,2021年,全球经济复苏格局,预计在上半年延续,大规模刺激政策显效。

第五,2021年,需求恢复预期提振油价,美股偏强,黄金市场热度下降。

疫情是最大的不确定性。但是,黄金避险的功能已明显减弱。预计黄金价格维持震荡格局。

总体,黄金作为一种储备和保值资产,具有中长期投资价值。从资产配置角度,可在投资组合中加入一定比例黄金,起到分散风险和资产保值的作用。

一、2020年黄金行情回顾

2020年,受突发疫情冲击、全球量化宽松、世界经济陷入衰退及美元走弱等因素影响,国际金价一波三折,8月份突破2000美元/盎司并创下新高,随后回落。黄金ETF持仓创历史新高后回落;央行购买黄金的热情减退。

截至12月22日,COMEX期金当年累计上涨23.8%;美元指数跌6.6%。

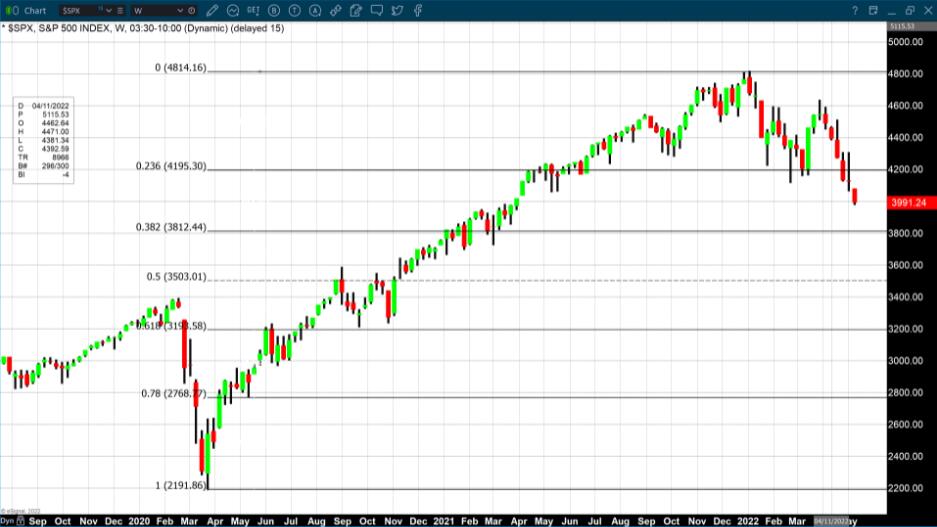

图1:COMEX期金价格走势K线图(2019.1-2020.12)

数据来源:华安期货投资咨询部;Wind

图2:comex期金和美元指数历史五年走势对比

数据来源:华安期货投资咨询部;Wind

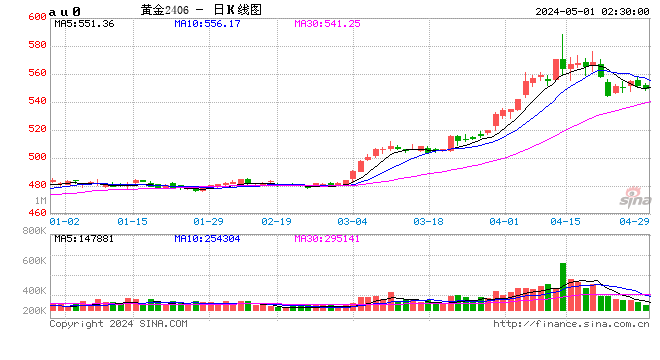

图3:沪金活跃合约历史五年走势

数据来源:华安期货投资咨询部;Wind

2020年,黄金价格走势大致分为四个阶段:震荡走高、快速跳水及反弹、持续走高、高位回落。

第一阶段,年初到3月上旬,金价延续上年末的强势。

年初,美国和伊朗爆发激烈军事冲突,避险情绪升温。1月下旬,中国疫情暴发。2月中旬到3月初,金价两度拉升接近1700美元/盎司,创七年新高。

其他风险事件包括:英国脱欧后英欧贸易问题引发忧虑;非洲蝗虫灾害;美国对委内瑞拉进行金融制裁,并限制俄罗斯石油巨头,等等。

第二阶段,3月,金融市场遭遇流动性危机,黄金急速跳水,随后又快速反弹。

3月,全球疫情暴发,疫情失控势头令经济前景黯淡,股市和商品承压,而俄罗斯与沙特的石油价格战则加剧恐慌性抛盘。金融市场流动性缺失,作为传统避险资产的黄金也遭到冲击。COMEX期金3月9日-19日连续回落,抹平2020年前期涨幅。随后快速反弹,三个交易日回升13.2%。

总体,油价暴跌,美股进入技术性熊市,金价大幅起落。在流动性危机中,美元体现出避险属性,美元指数从95大幅反弹接近103。

3月,多个国家大幅度降息,并实施大规模资产购买计划。

第三阶段,3月底到8月初,金价上行,这一阶段,美元连续下跌。

金融市场流动性危机平复;各国疫情陆续加重,全球经济前景黯淡,黄金回升。地缘冲突、二次疫情暴发、全球货币宽松、美元走弱等因素均支撑金价。其中,7月金价涨幅最大,COMEX期金当月涨10.75%,美元指数当月跌4%。

8月7日COMEX期金涨至年内高点2089.2美元/盎司。

第四阶段,8月中旬至年底,预期转暖,风险偏好回升,金价逐步回落。

8月至11月,国际金价震荡回落,连跌四个月,12月稍有企稳。原油、美股等风险资产延续强势。市场主要影响因素包括:经济复苏预期增强;疫苗相关利好消息提振投资者信心,风险偏好抬升;黄金ETF持仓回落,以及央行购金热情减退,黄金需求放缓。

二、金价影响因素分析及前瞻

2.1 黄金供需关系

黄金供给,包括矿产金、再生金和生产者套保。

黄金供给比较稳定,七成以上来自矿产金。2020年三季度,全球黄金供给总计1223.6吨,同比降3.3%。2019-2020年金价总体上行,令再生金领域较为活跃。

黄金消费,主要包括珠宝首饰、工业技术、投资和央行储备。

2020年三季度,全球黄金消费总计892吨,同比下降19%,投资需求占比大幅增加,其他需求分项下滑。

图4:全球黄金需求分项的变化

数据来源:华安期货投资咨询部;世界黄金协会

以下是2020年三季度黄金需求方面的分项数据。

珠宝首饰消费同比下降29%至333吨,主要原因在于,全球经济遭遇黑天鹅,削弱普通居民的购买力;多国多地封城,也限制购买需求。

中国大陆,三季度黄金首饰消费119.1吨,同比下降39吨,降幅25%;前三季度黄金首饰消费合计271吨,同比降幅43%。印度,三季度黄金首饰消费52.8吨,同比下降48.8吨,降幅48%;前三季度黄金消费170.6吨,同比降幅57%。

图5:全球黄金ETF总持仓量及金价走势对比

数据来源:华安期货投资咨询部;世界黄金协会

图6:SPDR黄金ETF持仓量(阴影对应2020年)

数据来源:华安期货投资咨询部;世界黄金协会

投资需求分为两部分,金币金条和黄金ETF投资。

金币金条投资需求,三季度同比增长49%至222.1吨。估计是因为,流动性环境宽松及经济前景黯淡,促使投资者买入金币金条,作为保值和避险的工具。

ETF及类似产品投资需求,三季度同比增长5%至272.5吨。截至三季度末,世界黄金协会跟踪的全球黄金ETF持仓总计达到3880吨。

不过,最新数据显示,ETF需求连续两个多月回落。12月22日,全球最大实物黄金ETF-SPDR的持仓降到1167.53吨,较10月14日的高位减少110.41吨,降幅8.6%。

央行黄金储备。2020年前三季度,全球央行黄金需求共计220.6吨,央行总体仍是黄金净买家。不过,2020年三季度,央行转为净出售黄金12.1吨,这是自2010年第四季度以来首次出现净售金的季度。总体看,央行购买黄金热情在降温。

工业技术需求,三季度同比下降6%,至76.7吨。疫情不期而至,令全球经济停摆,大大削弱工业需求。展望2021年,随着线上经济兴起,5G基础设施等领域工业需求恢复,有望带动电子领域黄金工业需求量;不过,这部分需求总体占比较低。

结合以上分析,展望2021年,我们认为黄金需求恢复潜力不大。

第一,金价在2020年再创新高,一度突破2000美元/盎司,过高价格可能抑制实体金币金条投资需求;同时,全球经济仍偏弱,偏低购买力抑制黄金首饰需求。

第二,各国央行购金速度放缓,2020年第三季度转为净出售黄金12吨。主要新兴经济体央行中,中国黄金储备连续多月持平,俄罗斯最新出现减持黄金操作。

第三,2020年全球经济陷入衰退,美国深受疫情影响,美元出现一波跌势,这推动以美元计价的黄金价格上涨。未来,预计美元逐步企稳,限制黄金涨幅。

第四,黄金2020年表现更类似于大宗商品。三四季度工业品上涨部分透支实体需求恢复预期。若2021年经济没有较强利好,工业品包括黄金可能有一波回落。

2.2 避险属性:黄金vs.美元

俗话说,大炮一响,黄金万两”。战争或极端风险事件发生时,不确定性增加,通常会刺激黄金价格上涨。黄金被认为是传统的避险资产之一。

从2020年实际情况看,黄金避险属性减弱。在风险事件发生、市场情绪恐慌之时,黄金表现得更像大宗商品,而非避险资产。比如,3月中旬全球金融市场发生流动性危机,黄金在不到两周时间,累计跌12%,随后又快速反弹,波动性显著增加。

在流动性危机中,美元体现出避险属性。美元指数从95大幅反弹至接近103。在美国大选形势胶着的阶段(9月到10月),美元走势也比较平稳。

总体,美元作为国际货币的地位较为稳固。美联储持有黄金储备8133.5吨,占全球央行全部黄金储备的23%,在所有央行中排名第一。当新兴市场发生经济危机和货币危机时,美元也能作为一种避险资产。

2.3 美元走势分析

美元在2020年总体走弱。以截至12月22日数据计算,2020年累计,美元指数跌6.6%;美元相对于欧元贬值7.8%;美元相对于人民币贬值6%。3月中旬以来,美元走弱,有几点原因:金融市场恐慌情绪降温,VIX指数从高位逐步回稳,买入美元避险的需求减少;疫情造成美国经济相对优势减小,加上年中美国内部外部摩擦不断,比如中美互相关闭领事馆,美国大选造成政策预期不明确等等,美元资产吸引力下降;为应对新冠疫情冲击,美联储供应巨量货币,全球美元流动性充裕。从美元与欧元、人民币的对比看,欧盟财政割裂矛盾有所改善,比如,发行7500亿欧元欧盟“共同债券”,短期内提振欧元;中国疫情防控形势较好,经济逐步正常化,外资积极增持人民币资产,6月到12月,人民币兑美元连续升值,汇率从7.1上方降至6.5附近。

图7:美元指数走势

数据来源:华安期货投资咨询部;Wind

图8:VIX指数走势

数据来源:华安期货投资咨询部;Wind

展望2021年汇率走势,我们预计美元下跌空间有限。首先,美国经济数据回暖,经济恢复势头较好,而欧盟经济看不到新的亮点。其次,参照2008年,危机过后,美国的政策去杠杆将是很快的过程;欧洲则没有这么灵活高效。最后,美元作为世界货币的地位依然较为稳固,暂无替代品。预计,美元兑欧元有望逐步走强,美元兑人民币可能会保持宽幅震荡双向波动的态势。

2.4 全球经济复苏力度如何?疫情仍是最大变量

2019年,包括美国在内的全球经济已普遍走弱。2020年,突如其来的疫情席卷全球,也打乱了经济正常运行节奏。制造业活动,一度降至谷底。美国两个制造业PMI指标在3月大幅下滑,二季度末开始反弹。劳动力市场,受到冲击。失业率明显回升,11月份仍在6%以上;周度初请失业金人数大幅攀升,目前仍远高于历史均值。

从美国GDP走势看,GDP不变价环比折年率在二季度下滑31%,三季度增长33%,显示经济正在回暖。美国商务部表示,因疫情而推迟或限制的商业活动重新恢复。

我们关注一下中国和欧洲的领先指标。

中国,11月官方制造业PMI为52.1%,比10月高出0.7个百分点,连续9个月位于分水岭以上。11月财新中国制造业PMI升至54.9,比10月高出1.3个百分点。财新制造业PMI与官方制造业PMI走势较一致。经济运行节奏逐步正常化,制造业活动加速复苏。稳健货币政策加积极财政政策组合,为经济提供良好支撑。

欧元区11月制造业PMI终值为53.8。德国11月制造业PMI终值为57.8。欧元区各国制造业活动分化。德国,依然是欧元区经济的火车头,德国制造业强劲扩张。法国制造业PMI跌穿荣枯分水岭。除法国外,其余国家商业预期向好。

图9:美国GDP

数据来源:华安期货投资咨询部;Wind

图10:美国制造业PMI指标

数据来源:华安期货投资咨询部;Wind

图11:新增非农就业人口

数据来源:华安期货投资咨询部;Wind

图12:美国失业率与平均时薪

数据来源:华安期货投资咨询部;Wind

图13:中国制造业PMI

数据来源:华安期货投资咨询部;Wind

图14:欧洲各国制造业PMI走弱

数据来源:华安期货投资咨询部;Wind

2020年年末,对经济前景看法偏乐观。IMF10月份发布世界经济展望报告,预测2020年全球经济萎缩4.4%,比6月时预测数据上调0.8个百分点。IMF还预计,2021年美国GDP增速为3.1%,欧元区GDP增速为5.2%,日本GDP增速为2.3%,德国GDP增速为4.2%。

2.5 通胀预期偏稳,实际利率下行空间有限

如果通货膨胀率走高,现金面临贬值风险,利息收益也会被物价涨幅吞噬,这时,居民及投资者更愿意持有黄金,看重黄金的保值能力。如果美国及世界主要地区物价水平温和、通胀预期平稳或存在通缩风险,那么黄金的吸引力会下降。

当前通胀水平较低。2020年,美国消费者物价指数(CPI)明显回落,前11个月的当月同比增幅均值约为1.25%,2019年全年均值为1.8%,2018年全年均值为2.4%。

关注通胀预期。2020年12月21日,美国十年期国债收益率约为0.95%,十年期通货膨胀保值债券(TIPS)收益率为-1%;两者之差1.95%,代表损益平衡通胀率,这个指标反映市场对未来通胀水平的预期。通胀预期在3月份达到低点,当时,疫情席卷全球,需求前景急剧恶化,油价暴跌,经济存在通缩风险。二季度以来,随着需求慢慢恢复,通胀预期逐步回暖。

图15:美国物价指标财新中国制造业PMI回升

数据来源:华安期货投资咨询部;Wind

图16:通胀预期

数据来源:华安期货投资咨询部;Wind

2021年,会不会出现通胀?我们认为,大幅通胀的概率较低。由于疫情来势迅猛,美联储迅速将利率降至接近零的水平,并推出一系列流动性工具,助力实体经济恢复。后续,继续宽松的空间和必要性降低,经济整体有望温和复苏。预计货币政策和通胀水平对黄金支撑力度减弱。

2.6 美联储货币政策

为应对新冠疫情冲击,美联储3月份两次突发降息,并推出一系列超宽松货币政策。据美联储主席鲍威尔在12月的讲话,这些货币政策已经释放近2万亿美元用于支持企业、城市和各州。2008年金融危机之际,美联储也通过低利率和流动性支持,给市场注入信心。

这次危机与2008年有两点不同之处:第一,2008年,房地产泡沫造成银行不良资产率上升,风险从金融体系传导至实体经济领域。2020年,新冠疫情在全球蔓延,带来巨大不确定性。疫苗研发需要时间、全球医疗资源有限,这些困境难以快速解决,其对市场信心和长远经济基本面的冲击或许更大。第二,2008年,美国有通胀问题困扰,美联储甚至在2008年年中特意放慢降息步伐以对抗通胀。当前,美国则可能面临通缩压力。疫情带来社交隔离,实体经济需求前景不明。

表1:美联储2015年-2020年利率调整节奏

数据来源:华安期货投资咨询部;美联储

展望2021年,预计货币政策保持当前宽松格局,但进一步放松的空间不大。美联储在11月底已延长四项流动性工具的期限至2020年3月底。美联储11月会议纪要显示,美联储官员们认为,当前的资产购买速度有助于保持财务状况的宽松,但若情况发生变化,将允许调整购债计划。美联储在12月重申,可扩大债券购买力度,调整所购买债券的久期;在通胀水平重返正轨之前,不会提前加息。

2.7 市场风险情绪的变化--油价和美股

原油价格。2020年,油价呈V型走势,波动加剧,运行中枢约在35-40美元/桶,远低于2019年水平。需求前景恶化是油价偏低主因。受全球疫情和石油价格战影响,4月份期货市场出现史上首次负油价。4月底至年底,随着风险释放及预期改善,油价上行,节奏上是先快涨,再慢涨。

图17:2020年全球主要资产表现

数据来源:华安期货投资咨询部;wind

美国股市。美股在三月短暂跳水后,重拾升势,在犹豫和观望中不断创下新高,这显示出投资者对美国经济状况和前景的信心。截至12月22日收盘,纳斯达克指数收报12807.92点,当年累计涨幅42.7%,甚至已经超过2019年全年涨幅。为什么会这样?原因可能在于,超宽松货币政策释放大量流动性;全球经济不佳,未来不确定性高,资金自然寻求安全去处,这时,良好经济体的股市比如美国股市、中国股市等,成为较好的选择。中国沪深300指数,同期累计涨幅也达到21%。总体,当前全球金融市场风险偏好较高,预计这种趋势在2021年上半年延续。

2.8 影响因素小结及前瞻

金价影响因素小结:

一方面,金币金条和黄金ETF投资需求大增;疫情令全球陷入衰退,量化宽松政策推升金价;美元走弱,提振以美元计价的黄金价格;等等。这些因素支撑金价上行,年中突破2000美元/盎司并创新高。

另一方面,避险功能减弱使得黄金价格表现更像大宗商品。黄金在全球流动性危机时与风险资产一同跳水,对投资者的吸引力减弱。

金价影响因素前瞻:

2021年,我们认为黄金需求恢复的潜力不大。主要原因在于,金价再创新高,偏高的金价可能抑制投资需求;经济现状仍偏弱,抑制黄金饰品消费需求;央行和ETF购金进度放缓;黄金避险需求减弱,黄金期货等衍生品市场的买盘活跃度下降。

2021年,汇率市场,预计美元下跌空间有限。首先,美国经济数据回暖,而欧盟经济看不到新亮点。其次,危机过后,美国政策去杠杆将是很快的过程。最后,美元作为世界货币的地位依然稳固。预计,美元兑欧元有望逐步走强,美元兑人民币可能会保持宽幅震荡双向波动的态势。

2021年,货币政策进一步放松的空间减少。2020年,美联储将利率降至接近零的水平,同时推出多项超宽松举措,帮助经济从疫情冲击中恢复。2021年进一步货币宽松和利率下行的空间有限。

2021年,经济形势有望进一步转暖。随着全球经济在疫情下找到新的平衡,以及2020年多项刺激经济的政策显效,各国经济恢复的步伐或将加快。疫情也催生一些新的经济增长点,美国三大股指之一的纳斯达克指数2020年累计涨幅超过40%,远高于道琼斯工业指数和标普500指数的涨幅,就反映出经济增长模式的变化。

2021年,风险情绪有望好转。三季度经济指标显示,各国经济大幅反弹。刺激政策逐步显效,将助力实体经济更快恢复,并给金融市场注入信心。风险偏好提升及需求预期改善的环境下,预计原油、权益资产等继续受青睐,黄金难有起色。

三、2021年黄金市场展望

2021年,预计金价承压,维持震荡格局。

第一,2021年,黄金需求恢复潜力不大。

第二,2021年,汇率市场,预计人民币略偏强;美元跌势趋缓,逐步企稳。

第三,2021年,货币政策方面,全球宽松格局延续,但利率下行空间有限。

第四,2021年,全球经济复苏格局,预计在上半年延续,大规模刺激政策显效。

第五,2021年,需求恢复预期提振油价,美股偏强,黄金市场热度下降。

疫情是最大的不确定性。但是,黄金避险的功能已明显减弱。预计黄金价格维持震荡格局。建议投资者在投资组合中配置少量黄金。

总体,黄金作为一种储备和保值资产,具有中长期投资价值。从资产配置角度,可在投资组合中加入一定比例黄金,起到分散风险和资产保值的作用。

华安期货 曹晓军 闫丰